Bénéfice réel agricole : un régime d’imposition qui gagne à être connu

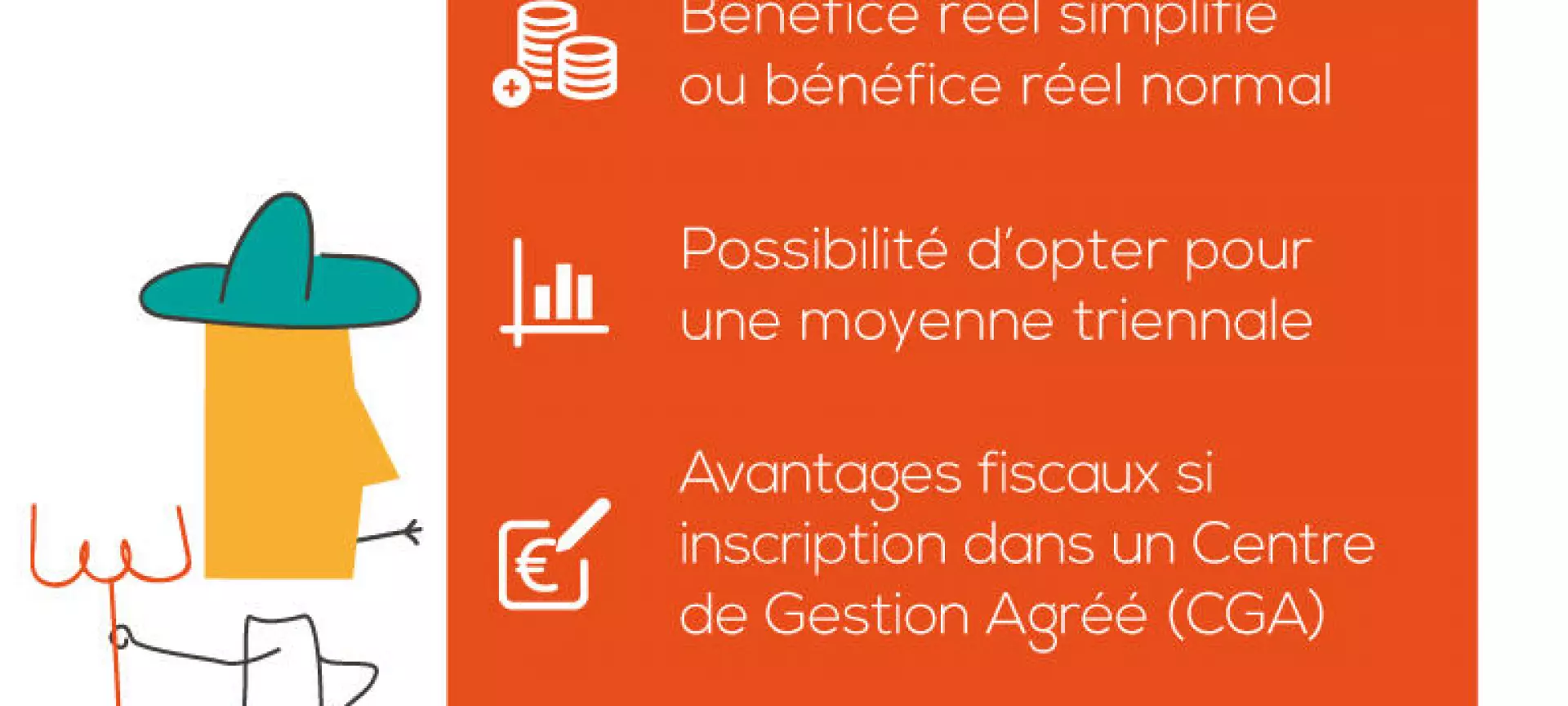

En tant qu’agriculteur, vos revenus sont imposés dans la catégorie des bénéfices agricoles, soit en micro-BA, soit au réel. Dans ce dernier cas, deux régimes d’imposition sont prévus : le régime réel simplifié et le régime réel normal. Quelles sont leurs différences, qu’impliquent-ils pour votre comptabilité et quels sont les avantages de ces régimes d’imposition ? Zoom sur le bénéfice réel agricole en 3 points.

Publié le 26.06.2017

L’intérêt du bénéfice réel

Premier atout fiscal du régime réel : si vous réalisez un déficit, celui-ci est déductible de vos autres revenus (dans une certaine limite). S’il est trop important pour être totalement absorbé par vos revenus de l’année, il peut même être reporté sur les revenus des six années suivantes.

Autre avantage : en adhérant à un Centre de Gestion Agréé (CGA), vous bénéficiez également d’une :

- non-majoration du revenu imposable ;

- déduction de l'intégralité des salaires versés par votre conjoint ;

- réduction d'impôt d'un montant maximum de 915 € par an, au titre de 2/3 des frais de comptabilité et d'adhésion à un CGA pour les exploitations relevant du bénéfice réel simplifié sur option.

Bénéfice réel simplifié ou normal : êtes-vous concerné ?

Le régime réel se décline en deux versions :

- Le bénéfice réel simplifié : vous êtes soumis de droit à ce régime si votre seuil de recettes se situe entre 82 800 € et 352 000 €. Toutefois, en-dessous de 82 800 €, vous pouvez aussi opter pour ce régime si vous êtes imposé au micro-BA.

- Le bénéfice réel normal : vous êtes assujetti à ce régime si vous dépassez le seuil du régime simplifié. Vous pouvez également opter pour ce régime si vous êtes imposé au régime simplifié.

Les différences entre les deux versions sont minimes. Gardez seulement en tête que, quel que soit votre régime d’imposition, vous devez impérativement tenir une comptabilité. Celle-ci repose sur la déclaration de votre résultat et doit être établie selon les règles en vigueur.

À quoi correspond votre résultat ?

Votre résultat comptable est déterminé par la différence entre :

- Les produits : ventes, variations de stocks, subventions d'exploitation, produits financiers et produits exceptionnels…

- Les charges qui viendront en déduction : achats de petits matériels et d'approvisionnement de matières premières (y compris achats d'animaux), frais d'entretien et de réparation, loyers, honoraires, assurances, frais divers (déplacement, téléphone...), de personnels et de publicité, impôts et taxes, amortissements et intérêts d'emprunts.

Bonne nouvelle, vous êtes autorisé à des déductions spécifiques sur votre résultat comptable pour faire face à des aléas climatiques ou économiques. Des règles particulières sont également applicables à :

- l'évaluation fiscale de vos stocks ;

- l'exonération éventuelle de vos plus-values professionnelles ;

- le traitement de vos revenus exceptionnels ;

- la possibilité d’opter pour la moyenne triennale.

Votre résultat fiscal sera ainsi souvent différent de votre résultat comptable.